Emerytura? Must have!Programy emerytalne: PPE, IKE i IKZE

Czy wiecie, że najniższą emeryturę z ZUS pobiera w Polsce prawie pół miliona osób? Albo że połowa emerytów i rencistów ma świadczenie nie wyższe niż 2500 zł brutto? Wniosek? Nie ma wyjścia, trzeba pomyśleć o tym, jak samodzielnie gromadzić środki na jesień życia, aby nie polegać wyłącznie na emeryturze państwowej. Nie czekaj, podpowiadamy kilka możliwości do wdrożenia „od zaraz”.

Od 30 lat jest nas Polaków mniej więcej tyle samo – 38 milionów. Jednak starzejmy się i coraz więcej osób w tzw. wieku produkcyjnym pracuje na osoby w wieku poprodukcyjnym. Wzrost udziału osób starszych w populacji (szare słupki) i spadek młodych (żółte) widoczny jest na wykresie poniżej.

Przez ostatnich 30 lat Polska zrobiła olbrzymi skok gospodarczy. Ale jednocześnie społeczeństwo polskie się starzeje – osoby aktywne zawodowo muszą więc pracować więcej (lub bardziej efektywnie), żeby system ubezpieczeń społecznych był w stanie wypłacić emerytury i renty na poziomie, który zapewni byt osobom starszym.

Jaka emerytura dla millenialsa?

Statystyka jest nieubłagana. Relacja nowo przyznanej emerytury do przeciętnego wynagrodzenia (tzw. stopa zastąpienia) w naszym kraju będzie drastycznie spadać. O ile dziś świeżo upieczeni emeryci mogą liczyć na to, że z ZUS otrzymają świadczenie odpowiadające ponad połowie ich przeciętnego wynagrodzenia, o tyle dzisiejsi millenialsi muszą się liczyć z tym, że za 30-40 lat będą otrzymywać z ZUS mniej niż 30 proc. przeciętnego wynagrodzenia.

Emerytura państwowa nie wystarcza

Wszystkie kraje rozwinięte mierzą się z tym demograficznym problemem. I w żadnym emerytura państwowa nie jest jedynym źródłem dochodu na starość. W takich krajach jak Niderlandy czy Dania od lat funkcjonują powszechne, ale prywatne programy pracownicze, które swoim zasięgiem obejmują bardzo duży odsetek osób pracujących. To dzięki takim programom stopa zastąpienia sięga tam 100 proc. i więcej. Czyli świeżo upieczony emeryt dostaje taką samą lub nawet wyższą emeryturę niż jego ostatnie zarobki.

Z czego żyją emeryci w innych krajach?

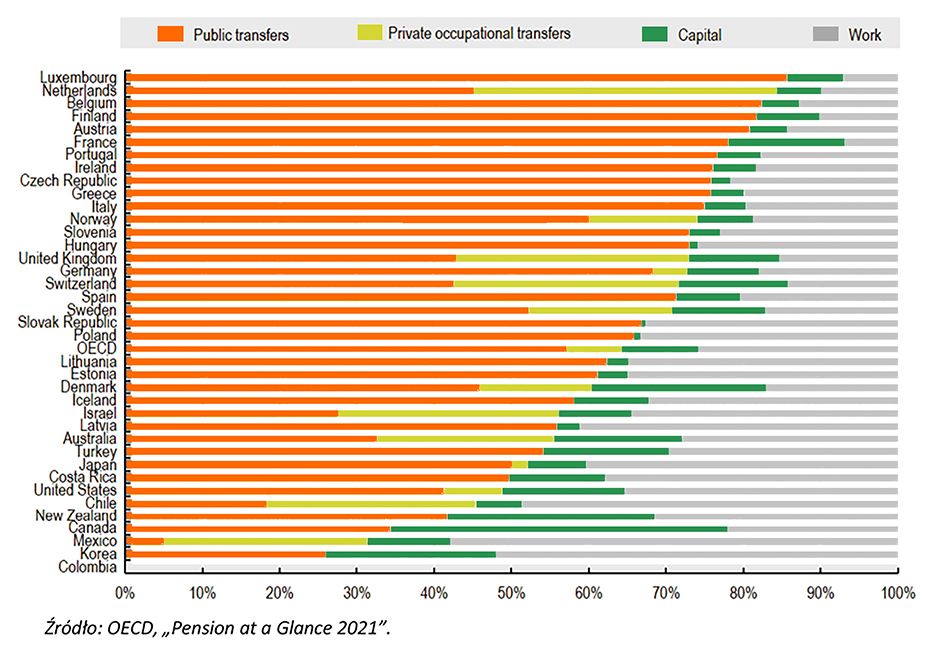

Na źródła dochodu osób starszych w krajach OECD składają się: transfery publiczne, prywatne programy pracownicze, oszczędności oraz... praca. Tak, zupełnie osobnym wątkiem jest to, że coraz więcej osób starszych po osiągnięciu wieku emerytalnego pracuje nadal, przechodząc na przykład na część etatu. Szczególnie widać to w krajach latynoamerykańskich (Meksyk, Chile), ale i azjatyckich (Japonia, Korea), gdzie przeciętna długość życia należy do najwyższych na świecie.

Emeryci objęci najlepszymi systemami emerytalnymi na świecie (Niderlandy, Dania, Australia, Kanada) mają różnorodne źródła dochodu z dużym udziałem prywatnych oszczędności.

Powszechny system emerytalny trzeszczy w szwach

Większość dzisiejszych systemów emerytalnych na świecie to wariacja na temat bardzo starego już pomysłu kanclerza Niemiec Otto von Bismarcka. W XIX wieku, chcąc zaskarbić sobie zaufanie klasy robotniczej, roztoczył przed nią wizję spokojnej starości. Po przepracowaniu odpowiedniego czasu i osiągnięciu 70. roku życia mieli otrzymywać pieniądze od państwa. Koniec z niepewnością i poleganiem wyłącznie na swoich dzieciach! Problem w tym, że przeciętna długość życia była wówczas… o ponad 20 lat krótsza niż wiek emerytalny.

Dziś jest inaczej – wiek emerytalny w krajach rozwiniętych jest na ogół niższy od przeciętnej długości życia. Kiedyś do emerytury dożywali nieliczni. Obecnie ponad 70 proc. mężczyzn w Polsce dożywa 65. roku życia i ma przed sobą przeciętnie kolejnych 16. Ponad 90 proc. kobiet dożywa 60. roku życia i ma przed sobą perspektywę prawie 25 lat na emeryturze. Emerytura to już nie luksus dla wybranych, a powszechne świadczenie społeczne, które z powodu niekorzystnych zmian demograficznych będzie coraz niższe.

Emerytura? Dziękuję, nie potrzebuję

Dla wielu z nas emerytura to niewygodny temat. Niby wiemy, że warto coś z tym zrobić, ale nie wiemy dokładnie co. A do tego mówimy zwykle, że „jeszcze mamy tyle czasu…”. Niestety, czas szybko mija, a schowany do szafy problem emerytury wróci ze zdwojoną siłą, gdy okaże się, że jednak nie będziemy mieć portfela nieruchomości na wynajem, a nasz pomysł na biznes życia jednak nie wypalił.

Nie warto czekać, aż problem emerytury sam się rozwiąże. Warto działać, regularnie, małymi krokami.

Krok pierwszy: PPE

Można jednak działać małymi krokami – tu i teraz. W Polsce funkcjonują naprawdę dobre programy skrojone z myślą o przyszłych emerytach. Zacznijmy od czegoś, co zapewne większość z czytelników zna, czyli od Pracowniczych Programów Emerytalnych. Zna, bo przecież ING Bank Śląski oferuje swoim pracownikom PPE, na które co miesiąc odkładane jest 3,5 procent wynagrodzenia brutto. Te pieniądze gromadzone są w funduszach inwestycyjnych zarządzanych przez NN Investment Partners TFI. W PPE, w przeciwieństwie do PPK (Pracowniczych Planów Kapitałowych), do odprowadzania składek zobowiązany jest wyłącznie pracodawca. Ale pracownicy mają możliwość zadeklarowania wpłaty dodatkowej, co naprawdę warto rozważyć w świetle tych wszystkich niekorzystnych zmian demograficznych.

Krok drugi: IKE i IKZE

W Polsce funkcjonują również programy indywidualne – IKE i IKZE. Obydwa mogą być oferowane w formie zwykłej lokaty bankowej, ubezpieczenia, rachunku maklerskiego czy wspomnianych wcześniej funduszy inwestycyjnych (to najbardziej powszechna forma). Obydwa oferują bardzo ciekawe ulgi i zwolnienia podatkowe. Na przykład to, co wpłaci się na IKZE w danym roku kalendarzowym, obniża podstawę podatku PIT za ten rok. Jeśli dochód brutto mieści się w tzw. I progu podatkowym, to podatek dochodowy wynosi 12 proc. (od 1 lipca nastąpiła obniżka z 17 proc.). Jeśli w danym roku wpłaci się w sumie 1000 zł na IKZE i wypełni odpowiednią rubrykę w zeznaniu podatkowym, urząd skarbowy zwróci 120 zł. Jeśli ktoś zarabia więcej i wpada w II próg podatkowy, to może liczyć na to, że na konto wróci aż 32 proc. tego, co wpłacił na IKZE, czyli w naszym przypadku 320 zł. Można powiedzieć, że to swoisty „cashback” od urzędu skarbowego.

Warto działać regularnie

Od ubiegłego roku w ING Banku Śląskim dostępne jest IKZE Inwestycyjne oparte na funduszach NN Investment Partners TFI – to uzupełnienie oferty banku, który już wcześniej oferował IKE oparte na funduszach zarządzanych przez to TFI. Nie warto czekać, aż problem emerytury sam się rozwiąże. Warto działać, regularnie, małymi krokami. I choć do emerytury może być jeszcze sporo czasu, to satysfakcja z działania jest natychmiastowa.

Wojciech Kiermacz, NN Investment Partners TFI

Informacje prawne:

Inwestycje w Fundusze Inwestycyjne zarządzane przez NN Investment Partners Towarzystwo Funduszy Inwestycyjnych SA (dalej NN IP TFI)NN IP TFI są obarczone ryzykiem inwestycyjnym.

Informacje o Funduszach Inwestycyjnych zarządzanych przez NN IP TFI oraz o ich ryzyku inwestycyjnym sporządzone w języku polskim zawarte są w Prospektach Informacyjnych dostępnych w siedzibie NN IP TFI i na stronie www.nntfi.pl oraz w Kluczowych Informacjach dla Inwestorów i Informacjach dla klienta alternatywnego funduszu inwestycyjnego dostępnych w siedzibie NN IP TFI, u Dystrybutorów i na stronie www.nntfi.pl. Informacje odnośnie praw inwestorów sporządzone w języku polskim znajdują się w Prospektach Informacyjnych dostępnych w siedzibie NN IP TFI u Dystrybutorów i na stronie www.nntfi.pl

Informacje o Funduszach Inwestycyjnych zarządzanych przez NN IP TFI oraz o ich ryzyku inwestycyjnym zawarte są w Prospektach Informacyjnych dostępnych w siedzibie NN IP TFI i na stronie www.nntfi.pl oraz w Kluczowych Informacjach dla Inwestorów i Informacjach dla klientów alternatywnych funduszy inwestycyjnych dostępnych w siedzibie NN IP TFI, u Dystrybutorów i na stronie www.nntfi.pl.

Niniejszy materiał został przygotowany przez NN Investment Partners Towarzystwo Funduszy Inwestycyjnych SA (dalej NN IP TFI) i jest upowszechniany w celu reklamy lub promocji świadczonych przez nie usług. NN IP TFI posiada zezwolenie Komisji Nadzoru Finansowego na prowadzenie działalności.